金利上昇局面で買い時をどうするかというのを、こちら(住宅ローン金利が上昇した場合どうする?―今すぐ買う? 1年待つ?)のページで紹介しましたが、ここでは、家族の年齢に応じた生活プランから住宅の買い時を判断する視点について紹介します。

スポンサーリンク

頭金を貯める場合と頭金なしでローンを組む場合のライフプラン比較

住宅ローンの頭金を確保するということはとても大切なことですが、必ず頭金を貯めなければいけないのでしょうか。そして、貯めるとすれば2割は貯めなければいけないのでしょうか。

一般的にはセオリーとされていますが、必ず守らなければならないということではありません。あなたのライフプランに照らしてその額がいくらが適正なのかを見極め、リスクを把握した上で選択することが大切なのです。

頭金が多ければ多いほど、金利負担額は減りますが、返済負担額の多寡で全てを決めてしまうのは、あなたの人生設計や家族の幸福を考えたとき、必ずしもベストな選択とならない場合があります。

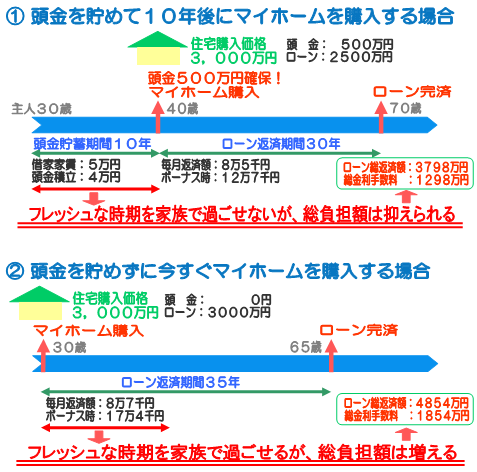

まずは、同じ住宅を購入するという条件で、頭金を貯める場合と、そうでない場合のライフプランをそれぞれ見てみましょう。

ライフプラン比較の検討条件

主人30歳、妻28歳、子供2人(6歳、3歳)

住宅価格3,000万円、貯蓄なし、金利3%

元利金等払、月額返済額約9万円

上図は、同じ金額の住宅を購入しているのに、住宅ローンを組む際に頭金がある場合とない場合とで、これだけの差があるということを、概念的に示しています。

①の頭金500万円を貯めた場合と ②の頭金が無い場合の総金利手数料の差は、1854万円-1298万円=556万円となります。

| つまり、上図の例でいうと、頭金(この場合500万円)がない場合、銀行に手数料(銀行の収益)を556万円多く支払っているということになります。 |

|---|

ただし、上記の例は、毎月返済額9万円以内という条件と、ボーナス負担率の著しい増加を避けるといった現実面を考慮し、返済期間を①よりも5年間長くしているので、そのことによる総金利手数料の増加も含まれています。

ちなみに、期間延長せず、ボーナス負担率を上げた場合の総金利手数料の差は261万円です。(その場合の毎月返済額は8万9千円、ボーナス時22万9千円)

つまり、頭金500万円の有無による純粋な総金利手数料の差は261万円ということです。

どちらが正しいということはありません。答えは、あなたのリスク管理の考え方によって決まるのです。充実期をとるか、利息負担の安い方をとるかは、あなたの人生で何を重視するかで決まります。

例えば、小さいお子さんを抱えるアパート暮らしの家庭の場合

| ・目の届きづらいアパートの駐車場で子供を遊ばせるのは不安・・・ ・子供の走り回る音や騒ぎ声が隣人の迷惑になって落ち着かない・・・ |

|---|

こういったストレスから開放され、幼少期の子供たちの生き生きとした笑顔が見られる夢のある暮らしは、お金には換算できないものがあります。

頭金を貯めるため10年我慢してやっとマイホ-ムを購入したが、子供はもう中学・高校生・・・せっかくつくった小さなお庭で泥んこ遊びをすることも無く、広めに造ったお風呂では父親が1人さびしく入浴・・・子供は自分の部屋にこもりっきり・・・。

子供たちが家で走り回る姿や笑い声を夢見たマイホーム・・・遅すぎたと後悔する人も実際にはたくさんいらっしゃいます。

そして、長女は20歳で結婚、長男は18歳で遠くの大学へ行ってその地で就職・・・子供がマイホームに住んだ期間はわずか4,5年・・・子供部屋は物置に・・・。

これではなんのためのマイホームだったのだろう・・・と考えてしまいたくなります。

ローン利息以外の視点も含めてバランスの取れた判断を・・・

ある人にとっては、家族にとって一番フレッシュな時期をマイホームで過ごすことは、お金には代えられない価値があります。それを重視する方にとって、金利手数料が増えることになっても、それは夢を手にするための必要経費と捉えることもできるでしょう。

一方、金銭的リスクを下げることを重視する方は、マイホームを急ぐ必要が無ければ、じっくり自己資金をためてからという選択が適しているでしょう。

いずれにしても、身の丈を超えたローン額は、あなた自身を苦しめますから、返済能力の範囲内で計画を進めることが絶対条件です。

たった一度の人生ですから、何が最も自分の人生にとって重要なのかを知った上で、金額の大小以外の視点で金融商品を活用することも、決して間違ったことではないといえます。ただ、

頭金が無いことによる金利手数料増嵩費は、ボディーブローのようにジンワリと生活に効いてきます。

まず、あなたをとりまく職業、会社の業績・将来性、財産、保険、家族、健康、親の介護・・・これら一つ一つのリスクの中に住宅ローンという大きなリスクを位置付けて、トータルでこのリスク全体を管理できるかどうかを見極めることが大切です。

マイホームを今買わないでいつ買うんだ! というだけで、決して住宅ローンを組んではいけません。自分の返済能力を見極める!そこからスタートしましょう。

頭金を貯めるのに何年も待つというのはどうしても避けたいという方

ちなみに・・・

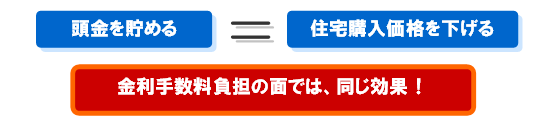

徹底した住宅プランの見直しにより、コストを抑えるという方法もあります。200万円頭金を貯めて借り入れ元金を減らすのと、住宅価格を200万円下げることは金利負担の面では同じ効果なのです。

本当は必要の無いものまで欲張っていませんか? さあ、書斎、家事室、インナーテラスをあきらめて、子供たちの笑い声を優先させてはいかがでしょう。