金利動向を占う絶対的なトレンド

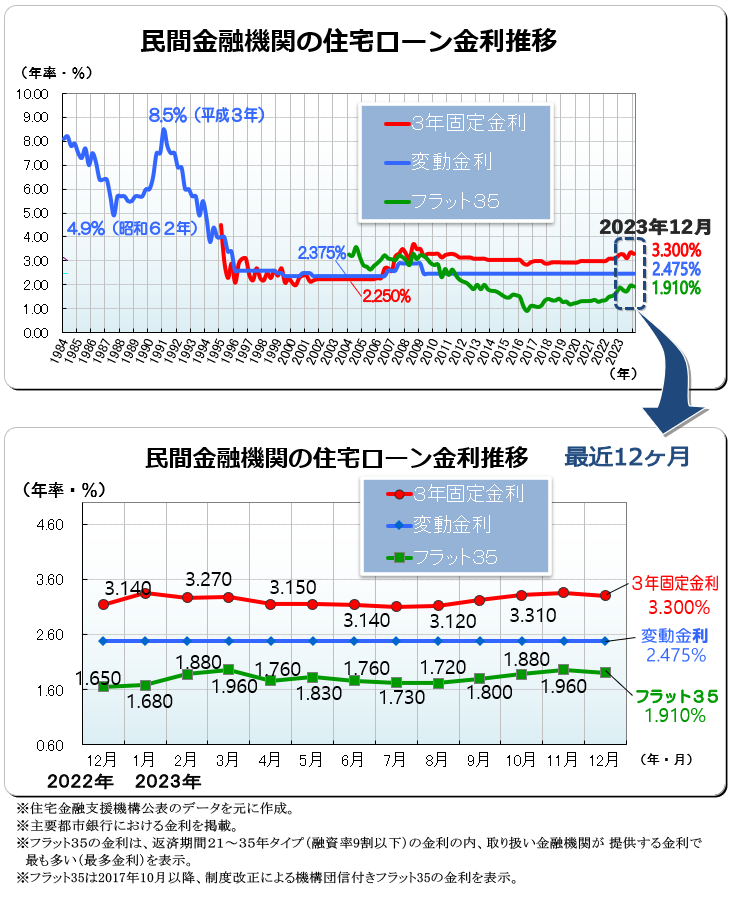

住宅ローンの金利動向を左右するものとして、2006年前半の金融緩和政策の転換がありましたが、多少の上昇はみられたものの、決して決断を左右するほどの大きな上昇があったとはいえない状況で推移してきました。

あの上昇ムードはどこへ行ったのか。予想を裏切るような低金利が続いています。住宅ローンの金利動向を読み解くのは、経済を読み解くことに匹敵します。単純な指標をもって、上がる上がらないは論じられません。

ですが、今住宅ローンを組もうと考えている方にとって、金利動向は非常に重要な判断要素です。30年固定とするか、短期固定・変動とするか、あるいは両者を組み合わせるか?その決断はほぼ、金利動向予測に委ねざるを得ません。

今後の住宅ローンの金利動向を要点を絞って少し考えてみたいと思います。

まず、絶対的なトレンドとして見過ごせないのが、

・物価上昇の原因となる国際的な原料、一次産品の価格上昇。

・資金需要低下による余剰資金の増大。

・膨大な国債残高の肥大化。

です。

原料、一次産品の価格上昇は間接的に金利を押し上げる方向に働くと考えられますが、2011年以降、これらがいつ金利に影響するかを注視しなければならない状況が続くでしょう。

住宅ローンの金利に影響を与える中長期金利が上がってこない要因の一つにデフレがあると考えられます。資源価格が徐々に上昇しているのにもかかわらず製品価格が抑えられているのは、低廉な労働力を背景とした生産システムが急速に構築されたことが要因の一つといえるでしょう。

つまり、中国、インド、東南アジアの30億の人口を有する大国が急速な発展とともに、低価格製品を世界に大量供給し、一次産品の価格上昇の影響を打ち消していると考えられるのです。インフレが弱められ、金利上昇圧力が弱まるということですね。

さらに、かつてないほどの長期間に渡って超低金利政策を取ってきたために、法人企業全体として資金が余剰気味になっているという現実があります。金利というのは、基本的にお金を貸したい側(金融機関など)と借りる側(個人や法人)との需給バランスで決まりますから、借りる側の需要が減れば、金利は上がりにくくなります。

経済の発展途上にある段階では、企業はだいたい資金不足ですが、現在、企業はほぼゼロに近い金利で非常にコストの低い資金を大量に使えるので、企業の金融収支が改善。自由に使える流動性の高い資金を潤沢に持っているので、(金融機関などから)新たに資金を調達する必要がなくなってきました。

しかも、企業はだぶついた資金を運用するために債券に投資します。これも金利が低下するほうに作用します。

資源価格上昇による金利上昇圧力と、金余り状態に起因する金利下降圧力の両者のパワーバランスが拮抗している状態といえるでしょう。

そして、これがいつまで続くかが問題なのです。この均衡が崩れたときどうするかという視点をすでに持たなければいけない時が来ていると考えられるのです。

「金利は上がるはずがない」という視点を一度拭い去る

市場にあふれたマネーは、投資効果の見込まれる途上国に流れ、その発展を後押しします。交通、インフラ、自動車、家電・・・。

30憶の国民が一斉に豊かさを求め、急激な物資の需要が生じています。まるでかつての日本を見るようです。しかしこの人口規模で急激に発展すると金属や食料などの資源物資の供給が追い付かなくなり、資源価格の上昇に拍車をかけることになります。

このインフレ圧力が日本に影響するのは十分想定されることであり、金利の下降圧力との均衡が崩れることが懸念されるのです。

さらに、企業への投資先を失った銀行によって日本国債が大量に買い支えられていることにより低金利が維持されていますが、この国債残高の肥大化による信用不安も決して無視できないものでしょう。

実体経済をはるかに超える金融市場に世界は今包まれており、それなりの信用を持つ債権であふれかえっています。「返されないはずはない」という風潮、いざとなれば公的支援がある・・・「暴落などあり得ない」という「まさか」の視点の欠如が世界を覆っている。

しかし、人類史上例を見ない勢いで資源が使われ、金融市場が膨らんでいるのです。このような構造は、歴史上おそらく初めてではないでしょうか。

バブルをバブルだとも感じなかったかつての日本の痛い経験、リーマンショックを思い返してください。「まさか」といえることを現実のこととして想像する視点が今我々に必要なのだと思います。

金利が上がると、日本財政がもたないので本来想像したくないのですが、低金利が続くと断言できない状況にあると、不確かながら言えるのではないでしょうか。