スポンサーリンク

ここでは、低炭素住宅の住宅ローン減税ついて、減税額早見表や算定方法などを紹介しています。また、住宅ローンを利用しなくても利用できる投資型減税についても解説します。

低炭素住宅の減税額が一般住宅と比べてどの程度有利なのか、シミュレーションを通して見てみます。なお、住宅ローン減税の仕組みは一般住宅と同じです。詳細は以下をご参照ください。

住宅ローンを組んで住宅を取得した時に納めた所得税が戻ってくる「住宅ローン減税(控除)についてわかりやすく解説します。

ここでいう低炭素住宅とは二酸化炭素排出が少ない、つまり、省エネルギー性の高い住宅として法律(※1)に基づいて市町村に認定された住宅(※2)で新築・未使用のものをいいます。低炭素住宅は、税の優遇などのメリットがあります。

※1 都市の低炭素化の促進に関する法律※2 新築の際に低炭素建築物新築等計画を作成、市町村の認定を受け、その計画通りに建てられた住宅

<参考>

低炭素建築物認定制度 関連情報-国土交通省低炭素建築物認定制度について-一社 住宅性能評価・表示協会→低炭素住宅のメリット

■低炭素住宅の所得税減税 もくじ

スポンサーリンク

低炭素住宅の住宅ローン控除制度

まず、低炭素住宅と一般住宅の制度の違いをみてみます。

■低炭素住宅と一般住宅の制度比較(令和4年入居の場合)

| 住宅の種別 | 一般の住宅 (省エネ基準適合) |

低炭素住宅 |

|---|---|---|

| 控除対象借入限度額 | 4,000万円 | 5,000万円 |

| 控除期間 | 13年間 | |

| 控除率 | 0.7% | |

| 最大控除額 | 364万円 | 455万円 |

| 年間控除限度額 | 28万円 | 35万円 |

なお、比較表の一般の住宅とあるのは、今後のスタンダードとなる「省エネ基準適合住宅」としています。

低炭素住宅は控除対象借入限度額が+1,000万円

上表のとおり、低炭素住宅の一般住宅との差は、控除対象借入限度額が1,000万円優遇されている点です。

なお、控除対象借入限度額とは、減税額を算定する際のローン残高の上限値をいいます。つまり、各年末のローン残高に控除率0.7%を掛けて減税額を算定しますが、借入額がどんなに多くても、計算に用いる額は5,000万円が最大となります。

仮にそうした状況が13年間続いたとすると、5,000万円×0.7%×13年間=455万円が減税額の最大値になるということです。

ただ、現実には、こうした額を借入れている方ばかりではないため、最大控除額に影響を受けないケースが多いといえるでしょう。

では、低炭素住宅の減税総額はどの程度になるのか、現実的な数字を見てみましょう。

令和5年入居の低炭素住宅の控除額シュミレーション

以下は、あるモデルケースにおける低炭素住宅の減税額の総額を、一般住宅で比較したものです。

■年収・借入額別の減税総額-令和5年入居、新築、控除率0.7%、控除期間13年、金利1.2%

| 借入額 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 3,500万円 | 4,000万円 | 4,500万円 | 5,000万円 | 5,500万円 | ||||||

| 住宅性能 | 一般住宅 省エネ基準 | 低炭素住宅 | 一般住宅 省エネ基準 | 低炭素住宅 | 一般住宅 省エネ基準 | 低炭素住宅 | 一般住宅 省エネ基準 | 低炭素住宅 | 一般住宅 省エネ基準 | 低炭素住宅 |

| 借入限度額 | 4,000万円 | 5,000万円 | 4,000万円 | 5,000万円 | 4,000万円 | 5,000万円 | 4,000万円 | 5,000万円 | 4,000万円 | 5,000万円 |

| 年収 400万円 | 209万円 | 209万円 | 211万円 | 211万円 | 211万円 | 211万円 | 211万円 | 211万円 | 211万円 | 211万円 |

| 年収 500万円 | 237万円 | 237万円 | 248万円 | 248万円 | 253万円 | 253万円 | 253万円 | 253万円 | 253万円 | 253万円 |

| 年収 600万円 | 253万円 | 253万円 | 287万円 | 287万円 | 311万円 | 311万円 | 325万円 | 325万円 | 334万円 | 334万円 |

| 年収 700万円 | 253万円 | 253万円 | 289万円 | 289万円 | 320万円 | 325万円 | 340万円 | 360万円 | 353万円 | 386万円 |

| 年収 800万円 | 253万円 | 253万円 | 289万円 | 289万円 | 320万円 | 325万円 | 340万円 | 361万円 | 353万円 | 393万円 |

| ・表の額は13年間の減税総額(所得税および住民税)(一万円未満切り捨て)・【算定条件】返済期間30年、元利均等返済、給与所得控除:55~195万円、基礎控除:48万円、配偶者控除:26~38万円、扶養控除:0円、社会保険料控除:年収の15%、返済開始月1月、住民税控除率・上限額(R3:0.07%・136,500円、R4:0.05%・97,500円) | ||||||||||

表からも分るとおり、借入額4,000万円以下では両者に差はなく、差が出るのは、年収700万円以上で4,000万円を超える借り入れを行った場合となります。

では、一般住宅と低炭素住宅の借入限度額減の差が、どのように減税額の差となるのかを、もう少し具体的に見てみましょう。

スポンサーリンク

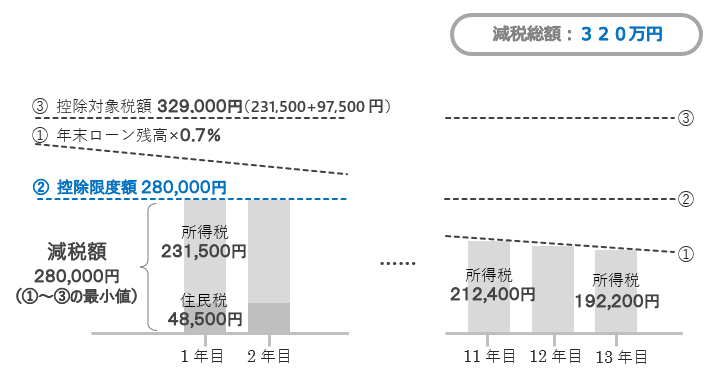

一般住宅と低炭素住宅の減税額の算定イメージ

借入限度額が4,000万円から5,000万円へ1,000万円増額…つまり、最大控除額が364万円⇒455万円へと91万円増える低炭素住宅ですが、この額がそのまま恩恵とならないのは、前出の表のとおりです。

その理由は、各年の減税額が、次のように、借入限度額以外の要素で決まる場合があるためです。

住宅ローン減税額=以下の内最も小さい額

- 年末の住宅ローン残高の0.7%

- 各年の控除限度額28万円

(低炭素住宅は35万円) - 控除対象税額:各年の所得税+住民税※1

※1 住民税は最大97,500円

この算定を各年行い、13年間全体で見渡したのが以下のイメージです。(算定条件は上の表と同じ)

■各年の減税額推移と決定理由のイメージ:一般住宅(省エネ基準)

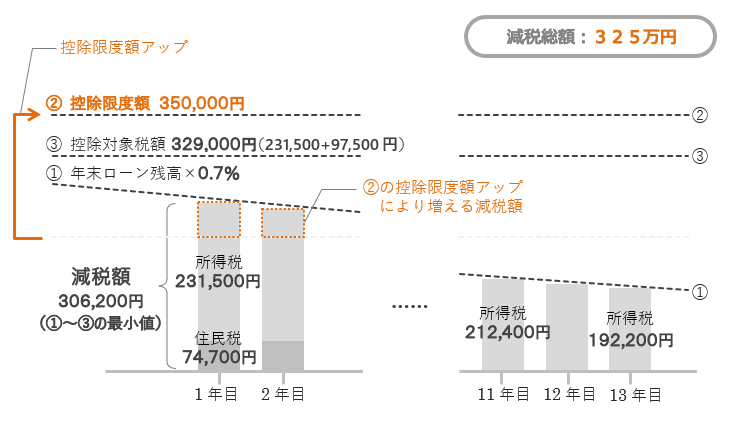

同じケースで、低炭素住宅の場合で見てみましょう。

■各年の減税額推移と決定理由のイメージ:低炭素住宅

スポンサーリンク

低炭素住宅のメリットは91万円ではなく5万円

低炭素住宅は、控除限度額が、28万円⇒35万円と7万円アップ、それが13年なので91万円も減税額が増える…というのではなく、上図のように、減税額の決定要因が他に移るだけなので、そのような単純計算は成り立ちません。

最終的にこのケース(年収700万円、借入額4,500万円)では、一般住宅と比べて増加した低炭素住宅の減税額は、総額+約5万円となります。

控除対象借入限度額が1,000万円増額という数字の大きさとは異なり、実際の減税額のメリットはそれほど大きくないことが分ります。

メリットを多く享受するには、より高額の借入れを行う必要があるといえますが、住宅取得層の中心である30代若者にとっては、次第になじまない借入額になるといえるでしょう。

低炭素住宅の取得に当たっては、過度にここに期待をせず、その他のメリットを中心に、総合的に判断することが大切といえます。

なお、低炭素住宅のメリットについては以下で整理していますのでご参照ください。

低炭素住宅のメリット ポイント解説

低炭素住宅として住宅ローン控除を受けるための主な要件

- その者が主として居住の用に供する家屋であること

- 住宅ローンの借入期間が10年以上

- 住宅の引渡し又は工事完了から6ヶ月以内に居住の用に供すること

- 床面積が50㎡(40㎡※1※2)以上であること

- 店舗等併用住宅の場合は、床面積の1/2以上が居住用であること

- 合計総所得金額が2,000万円以下であること

- 低炭素建築物新築等計画認定通知書を取得していること

※1 床面積40~50㎡の場合、所得が1,000万円超の年は控除対象外※2 2023(R5)年12月31日までに建築確認を受ける住宅について適用

など。

ハウスメーカー選びには順序があるのをご存じですか?

正しい手順は、ハウスメーカーを絞り込んでから住宅展示場へ行くことです。自分のペースで家づくりをするなら、まずはここから始めてみましょう。

低炭素住宅の所得税減税(投資型)

それでは、次に、低炭素住宅の投資型減税の概要と実際の算定例について解説します。

一般的な住宅では、住宅ローンを利用しなければ減税を受けることはできませんが、低炭素住宅などの認定住宅の場合、住宅ローンを利用しなくても所得税の減税が受けられます。それが投資型減税です。

まず、投資型減税と住宅ローン減税の適用要件について、一般住宅と比較して整理します。

住宅ローン減税、投資型減税の適用要件

| 住宅種別 | ローン利用 | 住宅ローン減税 (住宅借入金等特別控除) |

投資型減税 (認定住宅新築等特別税額控除) |

|---|---|---|---|

| 低炭素住宅 | あり | ○利用可能 →詳細 |

○利用可能(※) |

| なし | ×利用不可 | ||

| 一般住宅 | あり | ○利用可能 →詳細 |

×利用不可 |

| なし | ×利用不可 | ||

| ※住宅ローン減税との併用はできません。 | |||

このように、一般住宅では利用できない減税制度を利用できることが、低炭素住宅の優位点の一つになります。

住宅ローン控除を利用してもいい

なお、低炭素住宅は、現金取得の場合、この投資型減税の一択になりますが、住宅ローンを組んで取得した場合は、投資型減税または住宅ローン減税のどちらかを選択して利用することができます。(併用はできません)

スポンサーリンク

投資型減税の内容

それでは、投資型減税の内容について見てみましょう。この減税は、住宅ローン控除のように13年間控除されるのではなく、以下のように、一度きりの控除になります。

■低炭素住宅の投資型減税

| 控除対象限度額 | 控除期間 | 控除率 | 最大控除額 |

|---|---|---|---|

| 650万円 | 1年間 | 10% | 65万円 |

| ・適用期間:令和5年12月31日までに居住 | |||

なお、65万円は戻ってくる額ではなく、あくまでも、算定により求める減税額の上限値となります。減税額の算定方法は後段で説明します。

算定により求めた減税額は、その年分に納めた所得税から控除しますが、その際に控除しきれない金額がある場合、(つまり、減税額が、その年分の所得税よりも大きい場合)は、その超えた分を翌年分の所得税額から控除することになっています。

詳しくは以下をご覧ください。

認定低炭素住宅に関する特例措置-国土交通省

減税(控除)額の算定

それでは、次に、具体的な減税額の算定例を見てみましょう。

減税額は以下により算出します。

減税(控除)額

=性能強化費用相当額(※)×10%

※ 性能強化費用相当額

=住宅の床面積×45,300円/㎡

(ただし、650万円が上限)

かんたんにいうと、減税額は、標準的な性能強化費用相当額の10%の額となります。

なお、性能強化費用相当額とは、低炭素住宅とすることにより一般の住宅よりも多くかかってしまう費用をいいます。

算定例

例として、床面積が120㎡の場合で算定してみます。

減税(控除)額

=5,436,000円(※)×10%

=543,600円

※ 120㎡×45,300円/㎡=5,436,000円

(<上限650万円)

以上より、543,600円が控除額となり、その年分の所得税額から控除されます。(控除しきれない金額がある場合には、翌年分の所得税額から控除。)

所得税減税(投資型)の主な要件

- その者が主として居住の用に供する家屋であること

- 住宅の引渡し又は工事完了から6ヶ月以内に居住の用に供すること

- 床面積が50㎡以上であること

- 店舗等併用住宅の場合は、床面積の1/2以上が居住用であること

- 合計総所得金額が3,000万円以下であること

- 低炭素住宅の認定通知書を取得していること

など・・・。

低炭素住宅の住宅ローン減税・投資型減税の詳細

低炭素住宅の各減税制度の詳細については、以下をご覧ください。

まとめ

住宅ローン減税の最大控除額が91万円多い低炭素住宅ですが、現実には、一般住宅と比べると、減税メリットを実感しにくいことがわかりました。

また、低炭素住宅は、投資型減税よりも住宅ローン減税の方が、減税総額は圧倒的に大きいということがいえます。低炭素住宅を現金一括で購入できる方は、投資型減税を利用せず、あえて住宅ローンで購入するという方法も選択の一つといえるでしょう。

関連リンク

低炭素住宅では、ほかにも税の優遇措置が用意されています。それらを一般住宅との比較表としてまとめていますので以下をご参照ください。(現在2022年度版編集中)

このページの内容は新築時・住宅取得時における減税制度について一般住宅、低炭素住宅、長期優良住宅にわけて比較表にしたものです。補助金・その他優遇制度などを含めた全てのお得情報の一覧については別ページにてご覧いただけます。